(※本ページはプロモーションが含まれています)

ここではFXの基本知識(基礎知識)を前編、後編に分けてご紹介したいと思います。

FX市場は世界最大の市場と言われ、2022年は1日当たりの取引高は7兆5000億ドル(1021兆31億円:1米ドル136.1円換算)と膨大な金額が取引されています。資産運用を行う上でこの市場を無視することはできませんが、誤った取引を行うと多額の負債を抱える可能性がある市場でもあります。

しかしこのFX基本知識(前編、後編)を読んでい頂ければ、FXを安定的な資産運用として活用する事ができますのでどうぞご活用下さい。

前編をご覧になっていない方はこちらから

FX基本知識(後編)

取引において重要な点

FX取引では最低限注意しなくてはならない以下の重要な点があります。

- レバレッジ

- ロスカット

- 損切り

- 信用取引

レバレッジ

レバレッジについては「FXとは?(前半)」で少し紹介しましたが改めて説明します。

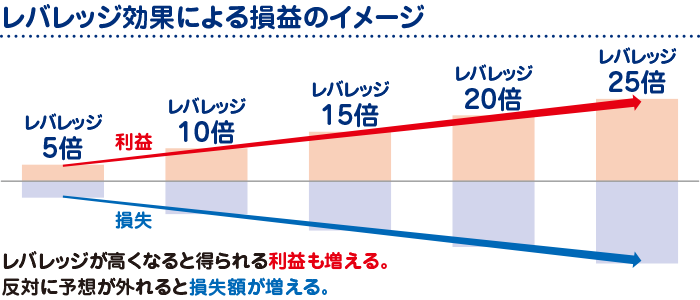

FXで言うレバレッジとは口座に入金した額(証拠金)を、最大25倍の金額にして取引ができるようにするものです。仮に10万円入金していた場合250万円を元手に取引ができるようになります。わずかな金額で大きな取引ができるので活用しない手はありませんが、これには注意が必要です。

なぜなら損失も25倍になる可能性があるからです。

以上のようにレバレッジにはメリットデメリットがあるので、ハイレバレッジで全財産を使って一発逆転!!のような運用はやめましょう。いっけんおすすめの運用方法は、ある程度まとまったお金を用意しレバレッジ0倍で運用する事をおすすめします。外貨預金としての運用に近いイメージです。

FXの機能を存分に楽しみたいなら5万円×レバレッジ25倍での運用も楽しめます。ただギャンブル性が高まるのであくまでも余裕資金で運用を行って下さい。

いずれにせよリスク分散を意識して無理のない運用を心がけましょう!

ロスカット

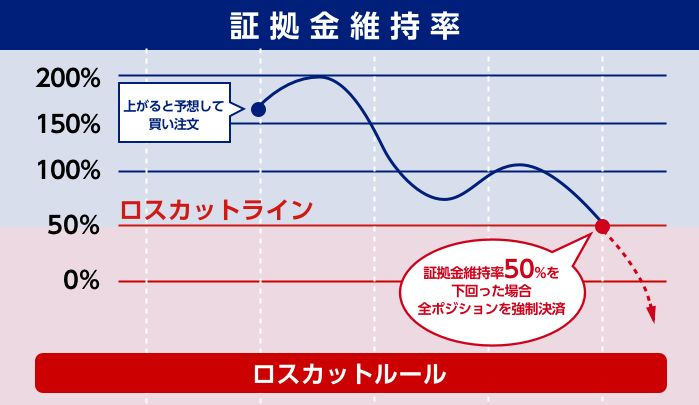

ロスカットとは、予想に反して損失が発生した場合、ある一定を下回ると強制的に決済が行われて損失額を一定に抑えるものです。

上の図と下の一例を使い説明しましょう。

証拠金(入金額):50万円

ドルー円:150円×10000通貨=150万円分保有

レバレッジ5倍(250万円まで)

ロスカット50%

これが120円まで急落(円高)した場合。。。

150円⁻120円=30円×10000通貨=30万円のマイナス!

50万円⁻30万円=20万円のところ!

ロスカットが50%で発動する為。。。

50万×50%=証拠金が(入金額)25万円になる!

ちなみにこれが証拠金150万円であればロスカットしていないのがわかります。

ロスカットの率は証券会社によってまちまちです。自分で設定できるところもあれば、決められているところもあります。率は低すぎてもリスクですが高すぎてもロスカットが何回も発生するリスクがあります。個人的には、ある程度攻めやすい30%ぐらいが妥当だと考えます。

FXとは?(前半)でも書きましたが、ハイレバレッジで運用している場合ロスカットという仕組みがあるため、「下がれば上がるまで待っていればいい」とほったらかしにしていては大きな損失がでる場合があります。

では下落した場合どうしたらいいのか?それが次の損切りです。

損切り

損切とは、損失が発生している状態で決済する事です。さらなる損失を防ぐために早めに売ってしまおう!ってことですね。ただこれが頭ではわかっていてもなかなかできないのです。

なぜなら気持ちが「もうすぐ上がるかも!?」と思ってしまうからです。そう思えば「いま決済したら損する!もう少し待とう。」となり、あれよあれよと下落しロスカットする。。。「やっぱあの時損切しとけばよかった!」となるのです。人間ですから当然の心理でしょう。

ではどうするか。決済の方法は大きく分けて2通りあります。

- 成り行き

- 指値

成り行きは、決済をすればすぐ現金化されます。1番簡単な方法です。

ただ損切でポイントとなるのは指値です。

指値とは、あらかじめいくらになったら買う、いくらになったら売る、と指定できる決済方法です。これを利用して通貨を買った時は売りの指値を先に決めてしまうのです。そうする事で損失が予測された最小限に抑えられます。

FXは利益もでれば必ず損失もでます。利益、損失を繰り返しながら最終的に利益をだしていくイメージです。その為には損切を正しく行わなくてはなりません。

FXを資産運用とするために

ここまで見てきてFXは資産運用の要素もありながらハイリスクハイリターンのギャンブル的な要素もあるのがわかったと思います。ギャンブルとして楽しみたい方は純粋に楽しんでいいと思います。資産運用として利用する方には次の点を意識して下さい。

長期運用

FXとは?(前半)でも少し書いた「ドルコスト平均法」などリスクを下げる投資方法などを活用しながら投資をする必要がありますが、これらは長期運用が基本となります。短期で一気に増やそうとするにではなく5年、10年と時間をかけて少しずつ資産の一部を外国通貨へ分散させていくイメージで運用していければいいのではないかと思います。ただ注意点は極端な円安時に始めると元本割れする可能性があるので、チャートグラフで過去の推移を確認する事をおすすめします。

投資信託ではないのでただ時間をかければ増えるという訳ではありませんが、資産分散とインカムゲインを狙って運用しましょう。

信用取引は危険

まず信用取引から説明します。

信用取引とは値下がりした時に利益がでる取引方法です。逆に値上がりした場合は損失がでます。

上の図左の「値下がりした場合」をドルー円で説明すると、値下がりすると予測した場合証券会社からいったんドルを借ります。借りたドルをすぐ売り、値下がりを待ちます。そして値下がりしたタイミングで買い戻し、証券会社に借りた分を返してその差額が利益になるというものです。

いっけん普通の取引の逆バージョンになっただけに感じますが、これ実はすご~く危険でリスクがあるんです。

信用取引には細かく言えば「制度信用取引」と「一般信用取引」がありますが、ここではどちらにも共通する一般的な信用取引を説明します。もし信用取引を行うのであれば自分が取引している証券会社で、下記の事をしっかり調べるようにしましょう。

- 借金をかかえるリスク

- 金利がかかる

- 期限がある

借金をかかえるリスク

通常のFX取引では最悪0になるだけです。むしろロスカットが設定されているのでいくらか残るでしょう。しかし信用取引は違います。上でも書いた通り証券会社から借りているという事は返さなくてはいけないので、大きく予想と逆の動きをした場合でも買い戻して返す事により保証金を超える損失がでて借金となります。

金利がかかる

証券会社から借りるので当然金利がかかります。証券会社により違いますが1~3%ぐらいかかります。なので利益がでてもその分削られてしまうので利益が圧迫されます。

期限がある

証券会社で借りるので、いついつまでに返さないといけないという期限があります。これをすぎると強制的に決済が行われます。なので「今は損失がでるのでしばらく待とう」というのが期限内でしかできません。

この期限は一般的には6か月ですが、「制度信用取引」か「一般信用取引」によっても大きく変わります。

また、一旦株やお金を借りる事になるので金利や手数料がかかる事を忘れてはいけません。

証券会社はどこがいい?

ここまで見てきていかがでしょうか?少し難しく感じるかもしれませんが取引自体はそれほど難しくありません。ここまでの内容は証券会社により若干の違いはありますが、百閒一見に如かず!!です☆未経験の方は資産運用の入り口としてFXを是非1度は経験してみてほしいものです。

ただFXをやるにも証券会社での口座開設が必要ですが、適当に選んでしまってはもったいないです。証券会社選びの目安として大事なのは3つ!①手数料と②スマホでの操作性と③情報です。

①FXはほとんどの証券会社で手数料が無料ですが、取引した時に「スプレッド」と言って売値と買値の差が発生します。この差がコストになるので、差が小さいほど低いコストで取引ができる証券会社と言えるでしょう。(スプレッド下図参考)

②FXは為替なので常に変動します。時には大きく変動しますが、いつ、どこでもすぐに情報収集と取引ができるようにするためにはスマホでの操作性が大事になってきます。ディスプレイが見やすくチャートをみながら決済できるものが望ましいでしょう。

③為替はとにかく情報です。FXをやりだすと時事や経済、政治や金融に詳しくなります。この知識は取引で得るお金より大切だと私は考えており、みなさんにFXをおすすめするのはこの為です。証券会社ごと、独自に取引における情報発信をしているので調べてみるのもよいでしょう。

初心者におすすめの証券会社のリンクを下に貼っておくのでよかったら参考にしてみて下さい。上の3つの条件もクリアしている証券会社なので取引もスムーズにできるでしょう。特に情報に関しては「時事通信社」の経済ニュースを無料提供しているのでいち早く情報がつかめます。

まとめ

FXは怖いと思っている人が多いと言われていますがみなさんはどうでしょうか?

ここまで読んでくれた方は、リスクを正しく理解していれば資産運用のツールになる事がわって頂けたのではないでしょうか。

「案ずるより産むが易し」ということわざもありますが、やってみるとそれほどの事でもなかったと思うでしょう。みなさんの資産運用に当サイトが役立つ事を願いつつ「FXとは?」を終わりたいと思います。

ここまで読んで頂きありがとうございました。

身近にFXや株式投資に詳しい人がいれば是非聞いてみて下さい。ただ注意してほしいのは当事者に聞いて欲しいのです。

例えばあなたが美容院に行くとします。その美容院の評判はお店の人じゃなくて、お店を利用したお客さんに聞きますよね?お菓子のおいしさが知りたいならお菓子メーカーじゃなくて、お菓子を食べたひとに聞きますよね?

では投資の事は?証券会社の人?銀行の人?もうわかってしまいましたか?正解は…

そう!投資家です!実際に投資をしている人があなたに最適なアドバイスをくれます。

それではまた会いましょう!

FP宅建士のいっけんです。政治、金融、投資やトレンド情報を発信しています。X(旧Twitter)フォローで最新情報GETできます。

FP宅建士のいっけんです。政治、金融、投資やトレンド情報を発信しています。X(旧Twitter)フォローで最新情報GETできます。

さあ、前回の続きです!後半は細かいところが多いですが、どれも大事な事です。わからなくなったらいつでも読み返しに来て下さい。